Câu trả lời đúng đắn có lẽ nằm ở việc liệu Cục Dự trữ Liên bang Mỹ (Fed) có theo đuổi kế hoạch tăng lãi suất cơ bản lên 4,5% hoặc cao hơn - theo như các chỉ báo từ thị trường và dự báo mới nhất mà Fed đưa ra...

Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed) Jerome Powell - Ảnh: MarketWatch.

Xác định thời điểm để xuống tiền đang là một câu hỏi “đau đầu” đối với các nhà đầu tư trên thị trường chứng khoán Mỹ và toàn cầu, xét tới việc giá cổ phiếu ở Phố Wall đã giảm khoảng 25% từ đầu năm đến nay. Câu trả lời đúng đắn có lẽ nằm ở việc liệu Cục Dự trữ Liên bang Mỹ (Fed) có theo đuổi kế hoạch tăng lãi suất cơ bản lên 4,5% hoặc cao hơn - theo như các chỉ báo từ thị trường và dự báo mới nhất mà Fed đưa ra.

Trong những ngày gần đây, thị trường tài chính toàn cầu lo ngại về khả năng xảy ra một cuộc khủng hoảng tại các thị trường mới nổi do lãi suất tăng cao ở Mỹ và tỷ giá đồng USD liên tục lập đỉnh mới của 20 năm. Nhà đầu tư còn bất an về nguy cơ xuất hiện khủng hoảng thị trường địa ốc ở nhiều quốc gia do lãi suất tăng cao, hoặc sự sụp đổ của một định chế tài chính nào đó do thị trường trái phiếu đang trải qua những biến động chưa từng thấy trong cả một thế hệ trở lại đây.

Tất cả những mối lo này cùng xuất phát từ việc thị trường cho rằng Fed có thể gây ra một sự “đứt gãy” nào đó trong nền kinh tế hoặc hệ thống tài chính toàn cầu. Nhà đầu tư lo sợ Fed không thể thành công trong việc chống lạm phát bằng cách tăng lãi suất với tốc độ mạnh nhất trong nhiều thập kỷ trở lại đây mà không gây ra “tác dụng phụ” là những tổn thất nặng nề về tăng trưởng kinh tế.

Cuộc chiến chống lạm phát của Fed đang khiến thị trường biến động từng ngày.

Mức độ biến động lớn của thị trường khiến việc xác định cơ hội mua vào trở nên khó khăn hơn bao giờ hết - chiến lược gia Bill Sterling của GW&K Investment Management nhận định.

ĐỈNH CỦA LÃI SUẤT CÓ VAI TRÒ QUAN TRỌNG ĐỐI VỚI GIÁ CỔ PHIẾU

Việc nhìn lại cách Fed điều hành chính sách tiền tệ so với chính các dự báo của Fed mang đến một lý do xác đáng để nghi ngờ những kỳ vọng quanh việc khi nào Fed sẽ chuyển từ thắt chặt sang nới lỏng chính sách tiền tệ.

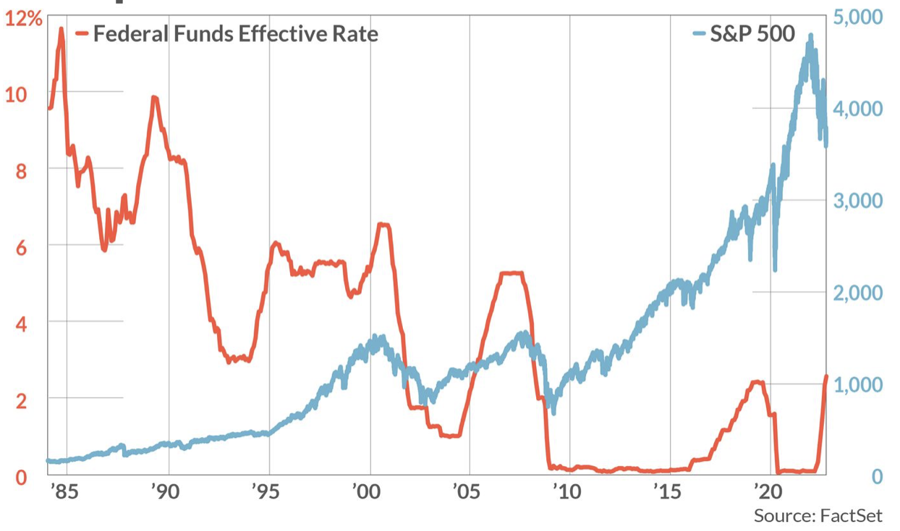

Một điều quan trọng cần ghi nhớ là giá cổ phiếu thường phản ứng tích cực khi Fed chuyển sang cắt giảm lãi suất. Trở về khoảng thời gian từ tháng 8/1984, chỉ số S&P 500 đã tăng bình quân hơn 17% trong mỗi 12 tháng sau mỗi lần lãi suất quỹ liên bang (fed funds rate - lãi suất cơ bản của Fed) đạt đỉnh - theo chuyên gia Sterling của SW&K và dữ liệu của Fed.

Biểu đồ này cũng cho thấy trong vòng 40 năm qua, hai chỉ số Nasdaq và Dow Jones của chứng khoán Mỹ tăng mạnh trong vòng 1 năm sau khi Fed nâng lãi suất tới mức đỉnh trong chu kỳ thắt chặt trước đó.

Điều này cũng đúng với cả thị trường trái phiếu: giá cổ phiếu thường tăng vượt trội so với bình quân lịch sử sau khi chu kỳ tăng lãi suất của Fed đạt đỉnh. Ông Sterling nói rằng lịch sử cho thấy lợi suất trái phiếu thường giảm bình quân 1/5 trong vòng 12 tháng sau khi lãi suất Fed đạt đỉnh.

Tuy nhiên, vẫn có một nhân tố dẫn tới sự khác biệt của thời điểm hiện nay với hồi thập niên 1980 khi lạm phát leo thang chóng mặt. Đó là mức độ gia tăng của bất ổn địa chính trị và kinh tế vĩ mô. Nhà quản lý danh mục Tavi Costa của Crescat Capital nói rằng sự suy yếu của nền kinh tế Mỹ, cộng thêm nỗi sợ về một cuộc khủng hoảng có thể bùng lên ở đâu đó trên thị trường toàn cầu, khiến cho triển vọng chính sách tiền tệ càng trở nên mờ mịt.

Tuy nhiên, trong lúc nhà đầu tư theo dõi thị trường và các dữ liệu kinh tế, ông Sterling nói rằng các thước đo có độ trễ như chỉ số giá tiêu dùng (CPI) của Mỹ và chỉ số giá tiêu dùng cá nhân (PCE) không hữu ích bằng những thước đo có tính tương lai, như chênh lệch hoà vốn của lợi suất trái phiếu chính phủ bảo vệ nhà đầu tư khỏi lạm phát (Treasury inflation-protected securites – TIPS), hoặc dữ liệu từ các cuộc khảo sát chẳng hạn như chỉ số kỳ vọng lạm phát của Đại học Michigan.

“Thị trường đang bị kẹt giữa những dữ liệu mang tính nhìn lại và những dấu hiệu tích cực cho thấy lạm phát có thể giảm nhiệt trong năm tới như được thể hiện qua lợi suất TIPS”, ông Sterling nói.

Tuần trước, chứng khoán Mỹ đã khởi động tháng mới và quý mới bằng hai phiên tăng mạnh liên tiếp vào đầu tuần, sau khi các chỉ số kết thúc tháng 9 ở mức thâp nhất kể từ năm 2020. Nhưng sau đó, sắc đỏ đã quay trở lại các bảng điện tử ở Phố Wall khi nhà đầu tư vơi bớt hy vọng về việc Fed có thể sớm dịch chuyển khỏi chính sách tiền tệ thắt chặt. Ba phiên giảm liên tiếp khiến thành quả tăng cả tuần bị cắt giảm. Tính cả tuần, Dow Jones tăng được 2%; S&P 500 tăng 1,5%; và Nasdaq tăng 0,7%.

Phát biểu trong tuần trước, Chủ tịch Fed chi nhánh Minneapolis Neel Kashkari và Thống đốc Fed Christopher Waller nói rằng các nhà hoạch định chính sách không có ý định từ bỏ kế hoạch tăng mạnh lãi suất. Đây là những tuyên bố cứng rắn mới nhất của các quan chức Fed.

Tuy nhiên, một số nhà đầu tư ở Phố Wall không còn quan tâm nhiều đến những gì các quan chức Fed nói, mà chú ý nhiều hơn tới các chỉ báo từ thị trường như chênh lệch lợi suất trái phiếu kho bạc Mỹ, diễn biến lợi suất trái phiếu chính phủ, phần bù rủi ro vỡ nợ bao gồm chi phí bảo hiểm khả năng vỡ nợ của ngân hàng Thuỵ Sỹ Credit Suisse.

Chuyên gia Costa của Crescat Capital nói rằng ông nhận thấy sự gián đoạn ngày càng lớn giữa trạng thái của thị trường và những phát biểu cứng rắn của Fed, với khả năng xảy ra một sự sụp đổ thị trường ngày càng gia tăng. Vì lý do này, ông Costa chờ một sự kiện mang tính bước ngoặt đối với thị trường. Ông dự báo một sự suy sụp của thị trường sẽ rốt cục phải khiến Fed và các ngân hàng trung ương khác phải lùi bước trong việc thắt chặt chính sách tiền tệ. Chẳng hạn, tháng 9 vừa rồi, Ngân hàng Trung ương Anh (BOE) đã phải bơm hàng tỷ USD vào thị trường trái phiếu chính phủ nước này cho dù đang trong chu kỳ tăng lãi suất để chống lạm phát.

Nhưng vị chuyên gia dự báo rằng trước khi các ngân hàng trung ương “quay xe”, giao dịch trái phiếu sẽ trở nên hỗn độn như hồi mùa xuân năm 2020 - thời điểm Fed buộc phải can thiệp để ngăn một sự sụp đổ trên thị trường trái phiếu khi đại dịch Covid-19 vừa bắt đầu.

“Hãy nhìn vào mức chênh lệch giữa lợi suất trái phiếu kho bạc Mỹ và trái phiếu rác. Chưa hề có sự tăng vọt chênh lệch do rủi ro vỡ nợ của trái phiếu rác. Điều này phản ánh một thị trường đang bị bóp méo hoàn toàn”, ông Costa phát biểu.

Việc nhìn lại cũng cho thấy các kế hoạch tăng lãi suất của Fed hiếm khi được triển khai đúng như Fed dự tính. Chẳng hạn, cách đây 1 năm, bình quân dự báo lãi suất mà Fed đưa ra cho thời điểm tháng 9/2022 chỉ là 0,3%. Thực tế, lãi suất Fed đã được nâng lên mức 3-3,25% vào tháng 9 vừa rồi.

“Đừng tin cả vào những gì Fed nói khi họ dự báo về đường đi chính sách trong vòng 1 năm tới”, ông Sterling nói.

BÁO CÁO LẠM PHÁT MỸ - DỮ LIỆU QUAN TRỌNG NHẤT TUẦN NÀY

Trong tuần này, nhà đầu tư sẽ đón nhận báo cáo CPI tháng 9 của Mỹ. Dữ liệu này sẽ cho thấy rõ hơn về tình trạng của nền kinh tế Mỹ và là cơ sở quan trọng để dự báo những động thái tiếp theo của Fed. Bản báo cáo sẽ được công bố vào ngày thứ Năm.

Tiếp đó, loạt dữ liệu quan trọng khác gồm kết quả cuộc khảo sát niềm tin người tiêu dùng và kỳ vọng lạm phát của Đại học Michigan sẽ được công bố vào ngày thứ Sáu.

Dữ liệu lạm phát nhận được sự quan tâm đặc biệt bởi nhà đầu tư đang nhận thấy những dấu hiệu về sự suy yếu của thị trường việc làm - một báo cáo của Evercore ISI nhận định.

Báo cáo việc làm tháng 9 được Bộ Lao động Mỹ công bố hôm thứ Sáu vừa rồi cho thấy khu vực phi nông nghiệp của nền kinh tế Mỹ có thêm 263.000 công việc mới trong tháng 9, tỷ lệ thất nghiệp giảm còn 3,5% từ 3,7% của tháng trước. Tuy nhiên, số lượng việc làm mới đã giảm đi nhiều so với con số 537.000 công việc của tháng 7 và 315.000 công việc của tháng 8.

Liệu dữ liệu lạm phát sẽ cho thấy dấu hiệu đã qua đỉnh? Nhiều người lo sợ rằng việc liên minh OPEC+ quyết định cắt giảm sản lượng khai thác dầu trong tuần trước có thể đẩy giá dầu tăng trong thời gian còn lại của năm nay, khiến lạm phát khó giảm nhiệt.

Theo công cụ FedWatch của sàn giao dịch CME, các hợp đồng lãi suất tương lai cho thấy các nhà đầu tư đang đặt cược khả năng cao Fed tiếp tục nâng lãi suất với bước nhảy 0,75 điểm phần trăm trong cuộc họp vào ngày 3/11. Tiếp theo đó, thị trường kỳ vọng lãi suất Fed sẽ đạt đỉnh vào tháng 2 hoặc tháng 3 năm sau, ở mức 4,75%.